近日,抖音美妆行业7月TOP榜单正式出炉。

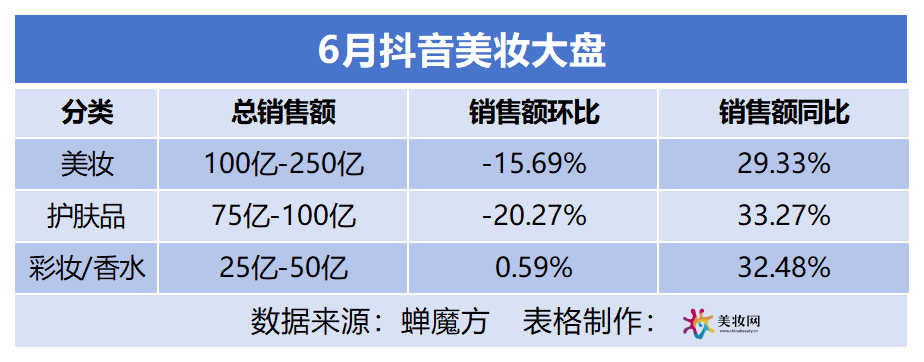

经历了“618”大促以及防晒类产品爆发,美妆消费者逐渐透支消费额度,7月开始,各类化妆品销售趋于平缓。据蝉魔方数据统计,今年7月,抖音美妆总销售额100亿-250亿,环比下降15.69%。

虽然2024年7月整体数据不如6月,但与2023同期相比,抖音化妆品总销售额同比增长29.33%。其中,有哪些品牌在抖音取得了高速增长?各大品牌在抖音的竞争态势又发生了怎样的变化?

01

国货淡季进阶显著

海外美妆品牌逐渐式微

细分来看,7月抖音护肤品类目总销售额达75亿-100亿,环比下降20.69%,同比增长33.27%;美妆/香水类目总销售额达75亿-100亿,环比增长0.59%,销售额同比增长32.48%。

方正证券表示,7月为大促后的淡季,但抖音美妆大盘增长环比5-6月(26%)提速至31%,电商平台均弱化低价将GMV增长重新纳为第一指标。

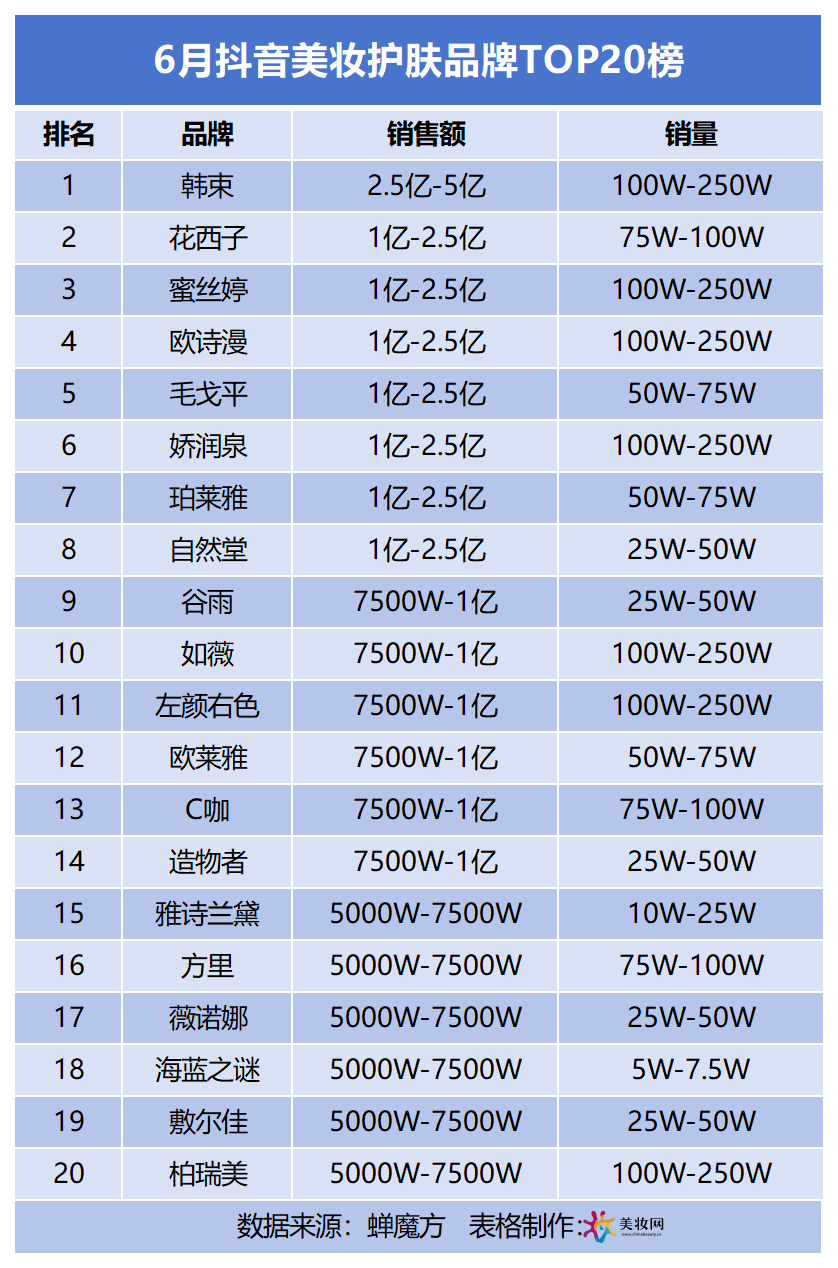

在抖音美妆行业7月TOP20榜单中,有16家国货品牌入围,包括护肤赛道的韩束、谷雨、欧诗漫、珀莱雅等,彩妆赛道的花西子、毛戈平等。国货品牌在行业内的各赛道都已出现代表品牌,引领赛道发展。

在抖音美妆TOP10中,国货占比甚至高达90%。从竞争维度来看,国货美妆品牌表现优于国际品牌,从排名维度来看,国货在淡季进阶更为显著。其中,韩束凭借2.5亿-5亿销售额断层领先,继续蝉联抖音美妆TOP1,并占据2.27%的市场份额。

今年以来,国际品牌面临最严重的态势,在抖音美妆TOP10中占比仅一成。只有蜜丝婷唯一一个海外品牌坚挺在TOP10榜单中。常驻品牌欧莱雅、雅诗兰黛和海蓝之谜消失不见。

根据魔镜市场情报数据,2023年全年,蜜丝婷在淘系(淘宝+天猫)以超过11.5亿的销售额、13.6%的市场份额,超过在中国市场蝉联第一防晒品牌11年之久的安热沙,成为防晒第一。

蜜丝婷成立于1988年,是泰国百特威(Better Way)有限公司旗下的化妆品品牌。2016年通过成立合资企业的方式进入中国市场。除了防晒,蜜丝婷的产品线还包括护肤、彩妆、头发护理和身体洗护类产品。

有分析认为,除了热带国家的防晒天然具有一定的认知优势之外,蜜丝婷的成功还与其贴近年轻人的营销打法有关。蜜丝婷紧扣20岁左右的学生族群,抓住“军训”、“假期出游”等关键场景,结合明星营销和社交媒体种草,最后实现一波逆势增长。

02

国货品牌在抖音做对了什么?

在抖音美妆TOP20中,韩束、欧诗漫、珀莱雅、自然堂、方里和敷尔佳等国货品牌增速明显,销售额同比增长超100%,其中左颜右色增速最高,达304.99%。

近年来,“男性颜值经济”逐年升温,男性护肤赛道成为了新蓝海。

左颜右色抓住机会,从女性彩妆转型到男士护肤赛道,刚转型时,推出的素颜霜就创下全年销量200W瓶纪录,最近又从抖音杀出重围,以7500万-1亿销售额冲进抖音7月美妆行业TOP榜单前20。

基于“研究护肤很麻烦”的男性痛点,左颜右色覆盖护肤、洗护、理容、香氛、彩妆等类目,基本覆盖了男士从护肤到洗浴、化妆的使用场景,让男性节省研究美妆护肤的精力。

在营销上,左颜右色依托全渠道优势,针对男性特点进行营销。其在抖音投放的短视频会在展现产品时,通过用户使用前后对比、专业画风等手法让产品效果一目了然,符合男性的消费选择特点。并通过邀请释小龙、郝劭文代言和在抖音带货,给男性消费者带来一波回忆杀的同时,提升消费者对品牌的好感度。

由于7月为大促后的淡季,不少品牌表现不及6月。但毛戈平、蜜丝婷、如薇、敷尔佳销售额环比增长双位数,较为明显,其中毛戈平以1亿-2.5亿的销售额,增长最高,达64.76%。据了解,今年1-5月,毛戈平在抖音平台的GMV实现了135.9%的增长,其中彩妆板块同比增幅达到148.03%。

作为高端国货彩妆龙头,毛戈平线上持续高增,并通过联动美垂达人,以新品开箱、专场直播等形式对核心新品进行深度种草,打造贴合粉丝偏好的兴趣内容,铺下受众触点。

此外,毛戈平于7月初启动第二轮香港NDR(非交易路演),IPO交易规模约2-3亿美元,目标今年9月正式登陆港交所,若毛戈平能顺利上市,将成为“港股国货彩妆第一股”。

03

国际大牌卖不动了?

在抖音美妆TOP20中,上榜的国际品牌仅有蜜丝婷、欧莱雅、雅诗兰黛和海蓝之谜。

国际大牌彩妆的可替代性在近几年来于国内年轻消费群体中被广泛认知。尤其在口红、唇釉、高光、眼影、蜜粉等类目上,除了大牌加持,很难在功效上形成具体领先优势。

以毛戈平、花西子为代表的“高端国货彩妆”打造了一条突围路径。譬如毛戈平从相对竞争不算激烈的修容赛道完成破圈,形成了明确的教妆带卖品策略,并成功提升品牌溢价。

在护肤赛道,纵观国货美妆的发展史,品牌们先是从价格战中厮杀突围,然后转入“卷功效”的差异化之战,紧接着是如今的高端化尝试。

消费收紧的当下,消费者相比起为海外品牌支付高溢价,更愿意为了产品本身而买单;同时出现了越来越多的“成分党”,相比起品牌,成分和功效才是他们最注重的。

除了在核心成分上的创新之外,国货化妆品对外资品牌的另一大优势还在于对本土市场变化的快速响应上。这一点尤其体现在本土品牌对渠道红利的捕捉上,最鲜明的例子是花西子等彩妆品牌利用社媒“种草营销”以及头部大主播的带货能力迅速成长起来。

在如今消费者眼中,国货已不再是从前海外大牌的“大碗平替”,而是有产品、有技术、有内容的,并凭借着价格优势与海外大牌打的有来有回。

有行业人士认为,抖音渠道上由于兼具内容传播与渠道功能属性,用户粘性更高,叠加国货龙头对消费者需求的捕捉与产品差异化的能力已今非昔比,抖音渠道的国货品牌维持热度的时间无疑会更久。

同时,抖音渠道的兴起都会带来一波流量红利,许多籍籍无名的白牌借此崛起,比如娇润泉、造物者、VC美妆等抖品牌。

有调研显示,消费者增加购买国货美妆个护产品达32%,减少购买量比例仅有8%,而进口美妆个护产品自然购买量降低高达25.9%。

据不完全统计,今年以来,已有13个海外品牌退出中国市场或闭店(调整),其中涵盖LVMH旗下彩妆品牌贝玲妃、科蒂旗下护肤品牌肌肤哲理Philosophy、欧莱雅旗下NYX等,它们都曾在中国市场风光无限、占据一定市场份额,但最终却都黯然离场。

2024年,国货化妆品品牌对外资品牌追赶呈现“加速度”趋势,国货品牌反超的号角已经吹响,新一轮战斗的硝烟已起,而海外巨头也在不断调整经营策略以应对新一轮挑战。从模仿到超越,中国美妆需要指数级的研发投入,在存量的市场环境下沉下心来,抓住某一细分类目,专心打磨产品,靠口碑和复购走出长红路径。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏